导语

第三节:社会影响力投资的国际发展趋势

一、发展概况

纵观全球,可以发现SII的发展有以下几个特点:

1.全球SII规模持续增长,但新兴市场仍处于起步阶段;

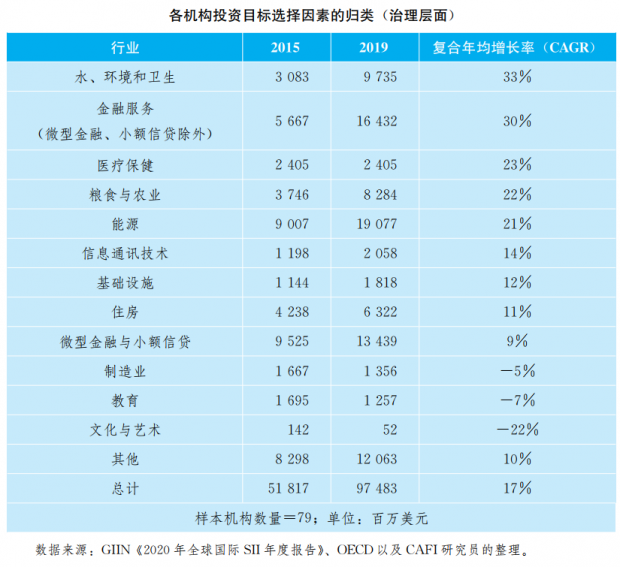

2.SII涉及的行业面广,但存在 “行业获得的资金配置不均衡” 这一问题,其中,近年来,投入在 “文化和教育”、“艺术” 等领域的资金配置总量呈负增长状态;

3.虽然有小幅下滑,但在从事SII活动的所有机构中,基金管理公司仍处于主导地位,近五年来占历年参与机构总数的比值均超过60%;

4.SII的资产配置种类丰富,整体的配资的结构中心正逐步从私募市场转向公募市场;

5.国内外先行评价体系存在差异,主要表现于,“SII的界定”、“社会绩效的量化考核”以及 “投资的评价体系”;

6.SII不光是在发达国家和地区发展成了一定规模,在一些发展中、相对较为落后的国家和地区,SII也早早得到了政府和证券立法监管机构的支持,其发展时间可追溯到2009年(南非),并且发展规模也比较成体系。

近十年相关的全球跟踪调查显示,SII发展的规模从深度和广度层面上均有提高。截至2020年4月底, 来自46个国家和地区的全球SII投资者管理着4040亿美元的投资资产,主要涉及了13个行业,涵盖了劳动密集型的第一、二产业及金融服务为主的第三产业。从传统的基础设施领域,到当下比较前沿的金融科技和数字化领域,全球SII均有涉及。在投资者规模方面,小规模投资者(或管理少于1亿美元的SII资产的投资者)占全球影响力全球SII投资者样本的53%。就资产的地域分配而言,48%的全球SII投资者以发达国家和地区为主要目标市场,而43%的投资者则更专注于对新兴市场的投资。其次,资产的地域分配存在较大的偏差。就资产管理规模而言,如果不包括离群值,影响投资资产的55%用于发达市场,而40%用于新兴市场。但如果不剔除异常值,大部分资本(59%)分配给新兴市场,撒哈拉以南非洲(SSA)吸引的资产最多(21%)。SII机构的性质也呈现多元化发展趋势,61%的SII组织完全由影响力投资者组成,其余(39%)组织则会将其部分资产另外分配给与影响力无关的投资。

随着时间的流逝,私募市场中各种资产类别的SII已产生了可观的实际回报。考虑到私募股权作为资产类别的波动性,该工具的收益自然具有最大的差异。正如预期的那样,市场利率投资通常比低于市场利率的投资表现更好。新兴市场投资在资产类别上的表现与发达市场投资相似,且收益范围相似。值得注意的是,一半的全球SII投资者在过去的衰退周期之前或之中开始进行SII,并保持了合理的表现。对于有影响力的投资者而言,这一良好记录可能对他们当前面临的潜在经济衰退是一剂 “强心针”。在2016至2020年跟踪调查的全球SII投资者中,总体SII的管理资产从520亿美元增长到980亿美元,复合年增长率(CAGR)为17%。投资增长最快的地区是西欧、北欧和南欧(WNS Europe)以及东亚和东南亚地区,分别以25%和23%的复合年增长率增长。此外,全球SII受访者的投资计划也反映出人们对东南亚越来越大的兴趣,因为一半以上的全球SII投资者(52%)计划在未来五年内增加对东南亚的投资。相同比例的全球SII投资者打算将来增加对撒哈拉以南非洲(SSA)的拨款。自成立全球SII网络以来,约99%的SII投资者达到了投资的预期效果,更令人印象深刻的是,88%的SII投资者也通过SII达到了投资方的财务回报预期。

二、全球SII规模持续增长,但新兴市场仍处于起步阶段

近年来,随着SII规模的持续增长,全球SII市场正在逐步成熟。GIIN从2016年至2020年①持续追踪的80个受访机构的数据显示,SII资产从2016年的370亿美元增长到2020年近690亿美元,复合年均增长率(CAGR)接近17%。在这四年中,SII发展增长最快的地区是中东和北非地区(复合年增长率为43%)和南亚(24%),增长最快的前三个行业分别是基础设施(infrastruc-ture)( 复合年增长率为61%) 、水、环境卫生和保健(Water, Sanitation, and Hygiene, 简称“WASH”)(43%)和信息通讯技术(Information and communication technologies, 简称“TCT”)(43%)。但需要指出的是,SII发展在新兴市场国家和地区仍处于起步阶段。GIIN《2020年度SII投资者调查报告》显示,在受访的294家 SII组织中,227家总部位于发达国家和地区,61家位于新兴市场国家和地区。

虽然有小幅下滑,但在从事SII活动的所有机构中,基金管理公司仍处于主导地位,近五年来占历年参与机构总数的比值均超过60% 。其 中,2016年(最 高)为73%,2019年( 最 低 )为64% 。

SII项目的目标行业一直拥有多种多样的特征。截至2020年4月底,来自46个国家和地区的79家全球SII机构,管理着4040亿美元的投资资产,主要涉及了12个行业,涵盖了劳动密集型的第一、二产业及金融服务为主的第三产业;从传统的基础设施领域,到当下比较前沿的金融科技和数字化。但行业获得的资金配置不均衡,根据2020年最新数据,按行业划分,水、环境和卫生(简称 “WASH”),2015年至2019年的复合年均增长率为33%,金融服务( 不包括微型金融和小额信贷)为30% ,医疗保健为23%,文化与艺术、教育和制造业得到的SII的资金配置总量呈下滑趋势。此外,尽管粮食和农业在资产管理规模中所占比例相对较小(9%,不包括离群值),但却是最常见的投资领域,有57%的被调查者有一定的分配,有54%的被调查者计划增加其投资。

①数据收集工作截止至2020年4月底, 因此这里涉及的年度数据截止到2019年。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号