编者按

传统银行在提供普惠金融服务的过程中尽管存在诸多困难,但也有较大的商业空间。银行需要根据市场需求,寻求合适的突破口进行转型,也需要政府进行适当的政策引导。

* 如您欲购买绿皮书请致电:86-10-8250-2588 转 806

银行的盈利水平近年来确实呈现一致性的下降趋势。这种现象与整体经济结构调整、经济增速放缓有关。新的市场主体的加入促使银行不断调整其战略,开拓新的业务群体与产品。普惠金融服务便是传统银行的重要战略之一。

转型的困境

从目前银行实践来看,银行在开展普惠金融服务时,在服务意愿和能力上都存在一定的欠缺。普惠金融的服务对象绝大多数都是长尾小微客户,按照传统的金融服务做法,众多的长尾客户需要分配更多的人力资源,风控成本也随之大幅上升,这对传统银行的经营和风控能力形成挑战。同时,由于贷款给小微企业的投资效率要远低于给大中型企业的投资效率。对小微企业开展金融服务的风险与回报不匹配,因此银行进行普惠金融服务转型的意愿不强。

普惠金融具有商业绩效和社会绩效双重目标。社会绩效目标建立在商业可持续的目标基础之上,某种程度上可以理解为银行进行社会影响力投资的一部分,且社会绩效目标的实现可以在长期内对商业目标有正向促进作用,如果将这种正向促进作用计算在银行的社会影响力投资价值中,如带来商誉价值的提高、政策与监管的引导性优惠政策等,其普惠金融服务的价值将因此大为提高,因此银行需要在提供意愿上消除这一疑虑。

转型的商业空间

转型可以为银行带来较大的潜在客户群体,且市场风险基本可控,从而使银行利润空间得到较大提升。

(一)市场需求大于供给

根据中国银保监会的统计数据,截至2018年底,普惠口径的小微企业信贷余额为9.36万亿元,客户数为1723万户,均值为54.32万元,与中国普惠金融研究院(CAFI)于2017年在浙江调研获得的数据均值相近。根据全国小微企业主体数量与户均融资需求额度,可以得到小微企业的总融资需求额度为每年53.09万亿元。

(二)市场风险基本可控

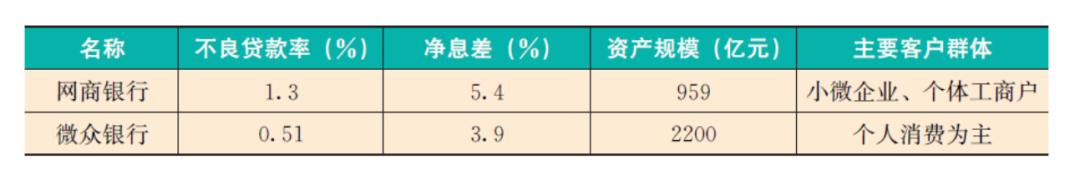

得益于数字技术和金融科技的发展,近年来互联网银行业务迅猛发展,头部互联网银行的不良贷款率均较低,甚至低于上市银行2018年的平均不良贷款率;同时,其净息差大于传统银行2018年底的息差水平,尤其以小微企业为主要服务对象的网商银行净息差更是比上市银行高3.3%。

2018年互联网银行财务指标

反观传统银行的总体不良贷款率,近年来保持相对稳定,但所有类型银行的不良贷款率均比互联网银行的不良贷款率高。

(三)数字技术扩大利润空间

供需缺口的存在,一个非常重要的原因就是银行与小微企业由于价格原因无法达成市场交易。数字技术可有效降低成本,缩小或消除供需之间的差距,从而扩大银行利润空间,达成交易。根据CAFI研究测算,在其他因素相同的情况下,如果银行拥有了互联网银行的金融科技水平,那么银行与小微企业之间的价格缺口完全可以缩小甚至完全消除。

(四)政府政策空间

近10年来,随着政府对包容性发展理解的不断加深,相关政策的出台频率也越来越高。这些政策旨在鼓励传统银行积极开展普惠金融业务,在一定程度上可以减少贷款风险或进行风险补偿。虽然在短期内银行可能会存在一定的利润空间收窄的现象,但从中长期甚至从当前来看,获客量的增大必然会带来银行综合业务量的提升,扩展其商业空间。

转型的突破口

(一)细分市场,精准定位

小微企业融资需求存在“短、小、频、急、散”的特征。银行需要从客户需求特征分析,通过市场细分和精准定位来识别小微企业并满足其需求,以便获得小微客户,从而产生新的利润增长点。

(二)以客户为中心的产品和服务

小微客户需求的上述特征,要求银行在产品设计时必须以客户为中心。以客户为中心的产品设计,就是要从客户需求出发,为其提供便捷、成本可负担、全流程体验好的产品。

(三)巧用金融科技

金融科技能力的提升在满足小微企业金融需求中发挥着关键作用。金融科技作为客户数据的存储、分析、信贷决策、贷后管理的手段,在每个环节都必不可少,是银行转型的重要基础设施。

(四)推进能力建设

银行服务的提升,需要管理与从业人员能力的提升。一方面,只有人的能力提升才能有效利用金融科技工具;另一方面,人的能力提升可以提高其对普惠金融业务重要性的认识,更加积极地从事该业务。

THE END

CAFI洞察精选

助贷业务创新与监管研究报告精选

(一)助贷业务的起源、底层经济逻辑与国际比较

2019绿皮书拆解

(一)为什么银行评价“值得贷”,企业却认为“不必贷”?

(二)交易生态下,互联网平台应承担哪些金融新责任?

农村小额信贷的利率研究报告

(一)《农村小额信贷利率研究报告》主要发现

(二)农户贷款需求特点和农村信贷市场分割

(三)农村小额信贷的定价机制

(四)超过一半的客户愿意为获得更多贷款而接受更高的利率

(五)农户的贷款渠道选择

(六)农村小额信贷机构降低成本和利率的主要建议

鼎新克艰:数字普惠金融的扶贫实践

(一)数字普惠金融的扶贫实践

(二)普惠金融在精准扶贫中的作用

(三)农村数字普惠金融业务的平台基础

(四)数字普惠金融扶贫实践存在的问题与建议

浙江省丽水市农村金融改革试点评估报告

(一):浙江省丽水市农村金融改革启示录

(二):丽水市农村金融改革主要做法及成效

(三):丽水市农村金融改革对小微企业融资的影响

(四):丽水市普惠金融综合指数

小额贷款公司的现状和政策建议

(一):《小额贷款公司的现状和政策建议》重磅推出

(二):小额贷款公司的普惠金融使命和贡献

(三):小额贷款公司生存发展面临的主要挑战

(四):小额贷款公司监管的政策建议

中国数字普惠金融发展报告

(一):内容概要

(二):数字技术发展

(三):数字普惠金融的受益人

(四):数字普惠金融的挑战和未来

(五):消费者金融

(六):数字支付的发展和影响

(七):NFC支付和二维码扫描支付的技术路径对比分析

(八):NFC支付发展迟缓的原因

(九):二维码扫描支付模式成功的原因分析

(十):关于数字普惠金融监管的思考和建议

中国普惠金融发展报告(2018)

(一):内容概要

(二):什么是普惠金融“最后一公里”问题

(三):触达“最后一公里”的服务模式及其优缺点

(四):采用代理模式解决“最后一公里”问题的国际经验

(五):将“最后一公里”转化成“第一公里”

(六):再说“金融聚合器”

中国普惠金融发展监测报告(2017·浙江)

《中国普惠金融发展监测报告(2017·浙江)》精彩节选(一)

《中国普惠金融发展监测报告(2017·浙江)》精彩节选(二)

《中国普惠金融发展监测报告(2017·浙江)》精彩节选(三)

数字普惠金融新时代

(一):数字普惠金融与支付体系的依存与促进关系

(二):从“传统”到“数字”——普惠金融发展的必然

(三):数字普惠金融的发展历程

(四):数字普惠金融发展使消费者保护面临新挑战

(五):金融消费者保护方面的国际倡导与借鉴

(六):中国数字支付体系的典型特征

CAFI公众号部分文章亦发布于以上平台

京公网安备 11010502034662号

京公网安备 11010502034662号